2014,04,01, Tuesday

今回の内容は平成25年度の税制改正だったものですが、この平成26年4月1日から適用されるものなので少し触れておきたいと思います。Ⅰ.「領収証」等に係る印紙税の非課税範囲の拡大(3万円未満→5万円未満)

Ⅱ.不動産の譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置

Ⅱ.不動産の譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置

Ⅰについて

買い物をした時などにもらう領収証やレシートに収入印紙が貼られていることがありますが、この収入印紙は3万円以上の場合に必要だということは知っている方も多いと思います。この3万円だった基準が平成26年4月1日から5万円に変わりますので、領収証等をもらうときだけでなく、領収証等をお客様に渡すときにも注意が必要です。

では、5万円以上の場合に印紙が必要なことはわかりましたが、次のような場合には収入印紙はどうしたら良いでしょうか。(消費税等の計算は8%で行っています)

(1)52,920円(うち消費税3,920円)の商品を販売した場合

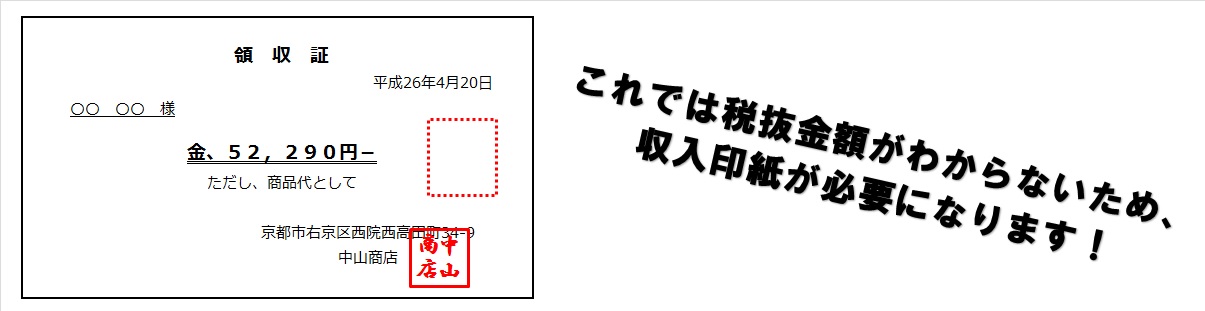

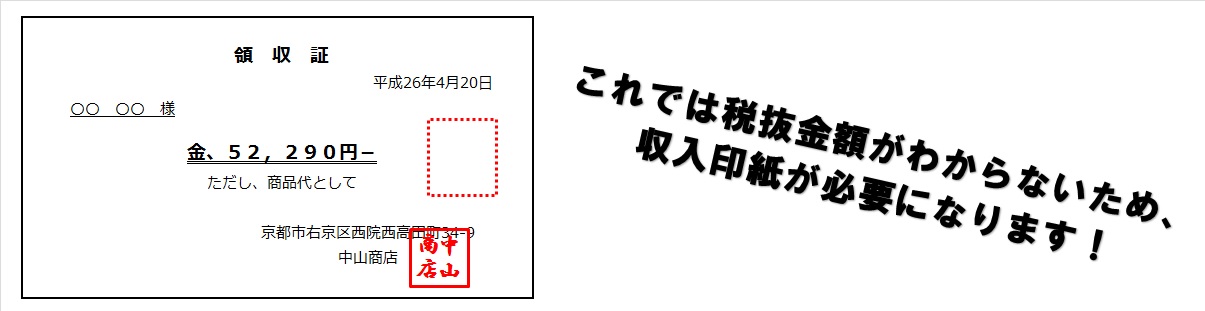

この場合、税抜金額は52,920円-3,920円=49,000円<50,000円なので、領収証に金額を「52,920円」と書くだけで、印紙を貼らなくても良いのでしょうか?

間違えてしまいそうですが、この場合は印紙が必要になります。これは、その領収証だけを見ても、その52,290円という金額がそもそも税込なのかどうかわかりません。

印紙税法では領収証等に記載された金額で判定されることになりますが、消費税等が明確に区分されている場合には「本体価格」で金額を判定できることになっています。

消費税等が明確に区分されている場合とは次のような場合です。

①税額を明記 : 金52,290円(うち消費税等3,920円)

②税額を別記 : 金49,000円、消費税等3,920円、合計52,290円

これらのように記載された領収証等であれば、税額が明確に区分されているので税抜本体価格(49,000円)で判定されるため、収入印紙は不要になります。

(2)平成26年3月1日に発行した記載金額が税込42,000円の領収書(消費税率5%で作成)を、平成26年5月20日に再発行してほしいと言われたら収入印紙は必要?

この場合、判断の基準が「3万円未満」なのか「5万円未満」なのか迷ってしまいそうですが、書面上で平成26年4月1日以後に作成したことが明らかであれば「5万円未満」でOKです。

先ほどの例だと、次のように記載することによって、再発行した領収証の作成日が平成26年4月1日以後であることが明らかなため、判断基準は「5万円未満」となります。

①再発行した領収証の日付を「平成26年5月20日」とし、「ただし、平成26年3月1日領収

分」と記載する

②再発行した領収証の日付を「平成26年3月1日」とし、「ただし、平成26年5月20日発

行」と記載する

普段うっかり忘れてしまいそうですが、税抜金額・税込金額が5万円前後のときや、領収証の再発行をする際には注意しましょう。

Ⅱについて

建築業界の方には重要な改正ですが、現在も不動産の譲渡、建設工事の請負に関する契約書については印紙税の軽減措置が延長されてきましたが、今回は延長に加えて拡充されることになりました。これから新居を購入・建築予定の方もぜひ参考にしていただければと思います。

余談ですが、収入印紙が必要なのに貼られていない場合には、本来納付するべき印紙税の額はもちろん、それに加えてその納付しなかった額の2倍に相当する金額の合計額を過怠税(つまり罰金)として納めなければなりません。本来納める印紙税額の3倍ですから大変です!

自宅を新築や取得したときの住宅ローン控除の適用を初めて受ける場合には売買契約書や請負契約書のコピーを確定申告書に添付しなければいけませんので、これから契約を締結される方は必要な額の印紙が貼られているかきちんとチェックしましょう。

詳しくは国税庁HPをご覧ください。

http://www.nta.go.jp/shiraberu/ippanjoho/pamph/inshi/pdf/zeigaku_ichiran.pdf

買い物をした時などにもらう領収証やレシートに収入印紙が貼られていることがありますが、この収入印紙は3万円以上の場合に必要だということは知っている方も多いと思います。この3万円だった基準が平成26年4月1日から5万円に変わりますので、領収証等をもらうときだけでなく、領収証等をお客様に渡すときにも注意が必要です。

では、5万円以上の場合に印紙が必要なことはわかりましたが、次のような場合には収入印紙はどうしたら良いでしょうか。(消費税等の計算は8%で行っています)

(1)52,920円(うち消費税3,920円)の商品を販売した場合

この場合、税抜金額は52,920円-3,920円=49,000円<50,000円なので、領収証に金額を「52,920円」と書くだけで、印紙を貼らなくても良いのでしょうか?

間違えてしまいそうですが、この場合は印紙が必要になります。これは、その領収証だけを見ても、その52,290円という金額がそもそも税込なのかどうかわかりません。

印紙税法では領収証等に記載された金額で判定されることになりますが、消費税等が明確に区分されている場合には「本体価格」で金額を判定できることになっています。

消費税等が明確に区分されている場合とは次のような場合です。

①税額を明記 : 金52,290円(うち消費税等3,920円)

②税額を別記 : 金49,000円、消費税等3,920円、合計52,290円

これらのように記載された領収証等であれば、税額が明確に区分されているので税抜本体価格(49,000円)で判定されるため、収入印紙は不要になります。

(2)平成26年3月1日に発行した記載金額が税込42,000円の領収書(消費税率5%で作成)を、平成26年5月20日に再発行してほしいと言われたら収入印紙は必要?

この場合、判断の基準が「3万円未満」なのか「5万円未満」なのか迷ってしまいそうですが、書面上で平成26年4月1日以後に作成したことが明らかであれば「5万円未満」でOKです。

先ほどの例だと、次のように記載することによって、再発行した領収証の作成日が平成26年4月1日以後であることが明らかなため、判断基準は「5万円未満」となります。

①再発行した領収証の日付を「平成26年5月20日」とし、「ただし、平成26年3月1日領収

分」と記載する

②再発行した領収証の日付を「平成26年3月1日」とし、「ただし、平成26年5月20日発

行」と記載する

普段うっかり忘れてしまいそうですが、税抜金額・税込金額が5万円前後のときや、領収証の再発行をする際には注意しましょう。

Ⅱについて

建築業界の方には重要な改正ですが、現在も不動産の譲渡、建設工事の請負に関する契約書については印紙税の軽減措置が延長されてきましたが、今回は延長に加えて拡充されることになりました。これから新居を購入・建築予定の方もぜひ参考にしていただければと思います。

余談ですが、収入印紙が必要なのに貼られていない場合には、本来納付するべき印紙税の額はもちろん、それに加えてその納付しなかった額の2倍に相当する金額の合計額を過怠税(つまり罰金)として納めなければなりません。本来納める印紙税額の3倍ですから大変です!

自宅を新築や取得したときの住宅ローン控除の適用を初めて受ける場合には売買契約書や請負契約書のコピーを確定申告書に添付しなければいけませんので、これから契約を締結される方は必要な額の印紙が貼られているかきちんとチェックしましょう。

詳しくは国税庁HPをご覧ください。

http://www.nta.go.jp/shiraberu/ippanjoho/pamph/inshi/pdf/zeigaku_ichiran.pdf

税務情報 | 09:00 AM | comments (x) | trackback (x)